REDUCCIONES PARA CASEROS

Reducción del 60%

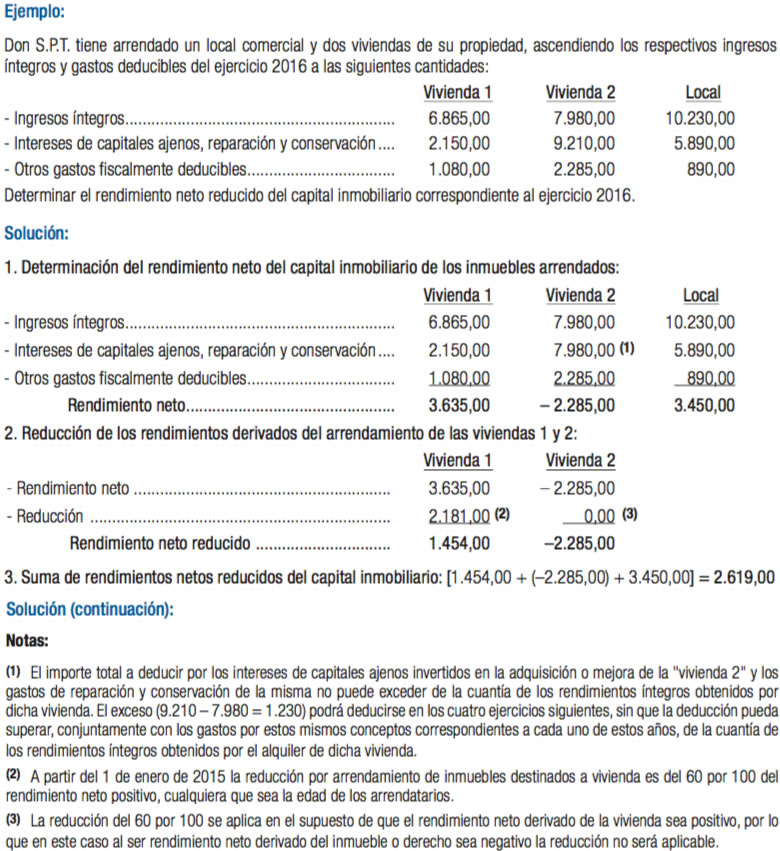

En los supuestos de arrendamiento de bienes inmuebles destinados a vivienda, el rendimiento neto positivo, calculado por diferencia entre la totalidad de ingresos íntegros y los gastos necesarios que tengan la consideración de deducibles, en los términos anteriormente comentados, se reducirá en un 60%, cualquiera que sea la edad del arrendatario.

La reducción sólo resultará aplicable respecto de los rendimientos declarados por el contribuyente.

El arrendador de un inmueble susceptible de ser utilizado como vivienda puede aplicar la reducción sobre el rendimiento neto derivado de dicho arrendamiento cuando, siendo el arrendatario una persona jurídica, queda acreditado que el inmueble se destina a la vivienda de determinadas personas físicas.

Nota: El rendimiento neto está constituido por la diferencia entre los ingresos íntegros y los gastos deducibles en los términos anteriormente comentados. El importe total a deducir por los intereses de los capitales ajenos invertidos en la adquisición o mejora del bien, derecho o disfrute del que procedan los rendimientos, y demás gastos de financiación, así como los de reparación y conservación no podrá exceder, para cada bien o derecho, de la cuantía de los rendimientos íntegros obtenidos.

Reducción del 30%

Una vez practicada, en su caso, la reducción anterior que proceda, podrá efectuarse la reducción del 30% del rendimiento neto resultante en los siguientes supuestos:

a) Rendimientos netos cuyo período de generación sea superior a dos años, siempre que se imputen a un único periodo impositivo.

b) Rendimientos netos obtenidos de forma notoriamente irregular en el tiempo. Tienen esta consideración exclusivamente los siguientes, cuando se imputen en un único período impositivo: - Importes obtenidos por el traspaso o la cesión del contrato de arrendamiento de locales de negocio.

En los supuestos de traspaso o cesión del contrato de arrendamiento de locales de negocio, debe precisarse que la cantidad que reciba el titular del inmueble, es decir, el propietario o el titular de un derecho de disfrute sobre el mismo, tiene la consideración de rendimiento del capital in mobiliario obtenido de forma notoriamente irregular en el tiempo. Sin embargo, la cantidad que percibe el arrendatario por el traspaso o la cesión del contrato de arrendamiento, al no ser titular de ningún derecho real sobre el inmueble, no constituye rendimiento del capital inmobiliario, sino ganancia patrimonial.

- Indemnizaciones percibidas del arrendatario, subarrendatario o cesionario por daños o des perfectos en el inmueble.

- Importes obtenidos por la constitución o cesión de derechos de uso o disfrute de carácter vitalicio.

Importe máximo del rendimiento al que se aplica la reducción.

Una vez aplicada, si procede, la reducción por arrendamiento de vivienda la cuantía del rendi miento neto resultante sobre la que se aplicará la reducción del 30% no podrá superar el importe de 300.000 euros anuales.

Téngase en cuenta que en el caso de que existan rendimientos irregulares positivos y negativos la base máxima de la reducción será su suma algebraica.

En el caso de que se obtengan varios rendimientos irregulares de la misma naturaleza, y que su importe supere el limite de 300.000 euros de cuantía máxima sobre la que aplicar la reducción del 30%, la reducción máxima se distribuirá proporcionalmente entre todos los rendimientos de esa naturaleza.

Rendimientos percibidos de forma fraccionada antes de 1 de enero de 2015: Régimen transitorio

Los rendimientos que se vinieran percibiendo de forma fraccionada con anterioridad a 1 de enero de 2015 con derecho a la aplicación de la reducción del artículo 23.3 de la Ley del IRPF, en su redacción en vigor a 31 de diciembre de 2014, podrán aplicar la reducción actual del 30% con el límite de la base máxima de reducción de 300.000 euros, a cada una de las fracciones que se imputen a partir de 1 de enero de 2015, siempre que el cociente resultante de dividir el número de años de generación, computados de fecha a fecha, entre el número de períodos impositivos de fraccionamiento, sea superior a dos.

No obstante, cuando se trate de rendimientos derivados de compromisos adquiridos con anterioridad a 1 de enero de 2015 que tuvieran previsto el inicio de su percepción de forma fraccionada en períodos impositivos que se inicien a partir de dicha fecha, la sustitución de la forma de percepción inicialmente acordada por su percepción en un único período impositivo no alterará el inicio del período de generación del rendimiento.

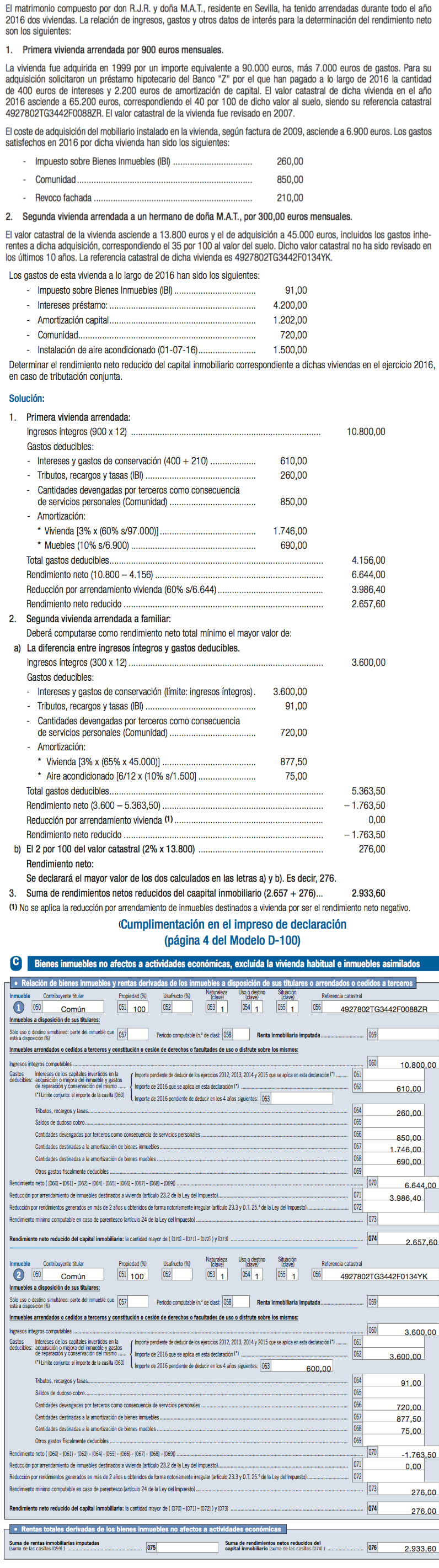

Rendimiento mínimo computable en caso de parentesco

Cuando el adquirente, cesionario, arrendatario o subarrendatario del bien inmueble o del derecho real que recaiga sobre el mismo, sea el cónyuge o un pariente del contribuyente, incluidos los afines, hasta el tercer grado inclusive, el rendimiento neto total computable no podrá ser inferior a la cuantía que resultaría de la aplicación del régimen especial de imputación de rentas inmobiliarias al inmueble o derecho real de que se trate.

De acuerdo con dicho régimen especial, el rendimiento neto total mínimo no podrá ser inferior al que resulte de aplicar:

- El 2% al valor catastral que corresponda al inmueble en cada período impositivo.

- El 1,1% del valor catastral si se trata de inmuebles urbanos cuyos valores catastrales hayan sido revisados o modificados, o determinados mediante un procedimiento de valoración colectiva de carácter general, de conformidad con la normativa catastral, y hayan entrado en vigor en el período impositivo o en el plazo de los diez períodos impositivos anteriores. Se aplicará, asimismo, el porcentaje del 1,1 por 100 en el supuesto de que, a la fecha de deven go del IRPF (normalmente el 31 de diciembre), el inmueble carezca de valor catastral o dicho valor no haya sido notificado a su titular, si bien dicho porcentaje se aplicará sobre el 50 por 100 del mayor de los siguientes valores:

a) Valor comprobado por la Administración a efectos de otros tributos.

b) El precio, contraprestación o valor de la adquisición. Si los arrendatarios del inmueble son varios, este régimen especial se aplica a la parte del rendimiento neto que corresponda a los familiares que tengan el grado de parentesco legalmente establecido. Si el rendimiento neto correspondiente al arrendamiento o cesión del inmueble, una vez aplicadas sobre el mismo, en su caso, las reducciones anteriormente comentadas, fuese inferior al rendimiento mínimo, se hará constar este último importe en la casilla 074 de la página 4 de la declaración.

Rendimiento neto reducido

El rendimiento neto reducido del capital inmobiliario correspondiente a cada uno de los inmuebles productores de dichos rendimientos es, con carácter general, el resultado de practicar sobre el rendimiento neto las reducciones que correspondan de las anteriormente comentadas.

Cuando el adquirente, cesionario, arrendatario o subarrendatario del bien inmueble o del derecho real que recaiga sobre el mismo sea un familiar, en los términos anteriormente comentados, el rendimiento neto reducido será el mayor de las dos cantidades siguientes:

a) Rendimiento neto correspondiente al arrendamiento o cesión del inmueble, una vez aplica das sobre el mismo, en su caso, las reducciones que procedan de las anteriormente comentadas.

b) El rendimiento mínimo computable por el citado inmueble en caso de parentesco.

GASTOS DEDUCIBLES

Para la determinación del rendimiento neto del capital inmobiliario, pueden deducirse de los rendimientos íntegros todos los gastos necesarios para su obtención, así como las cantidades destinadas a la amortización del inmueble y de los demás bienes cedidos con el mismo, siempre que respondan a su depreciación efectiva.

Tratándose de arrendamientos de inmuebles sujetos y no exentos del Impuesto sobre el Valor Añadido (IVA) o del Impuesto General Indirecto Canario (IGIC), los gastos deducibles se computarán excluido el IVA o, en su caso, el IGIC.

Gastos necesarios para la obtención de los rendimientos: intereses y demás gastos de financiación y gastos de conservación y reparación [Arts. 23.1 a) 1o Ley IRPF y 13 a) Reglamento]

Se consideran incluidos entre los gastos necesarios para la obtención de los rendimientos, entre otros, los siguientes:

1. Intereses y demás gastos de financiación Son deducibles los intereses y demás gastos de financiación de los capitales ajenos invertidos en la adquisición o mejora del bien, derecho o facultad de uso o disfrute así como, en su caso, de los bienes cedidos con el mismo.

Importante: los intereses que, por la aplicación de cláusulas suelo, hubieran sido sa tisfechos por el contribuyente en 2016 y respecto a los que, antes de finalizar el plazo de presentación de autoliquidación del IRPF por dicho ejercicio (30 de junio de 2017), se alcance el acuerdo de devolución de su importe con la entidad financiera o como consecuencia de una sentencia judicial o un laudo arbitral, no podrán deducirse como gasto.

2. Conservación y reparación

Son deducibles los gastos de conservación y reparación de los bienes productores de los rendimientos. A estos efectos, tienen esta consideración:

a) Los efectuados regularmente con la finalidad de mantener el uso normal de los bienes materiales, como el pintado, revoco o arreglo de instalaciones.

b) Los de sustitución de elementos, como instalaciones de calefacción, ascensor, puertas de seguridad u otros.

No son deducibles por este concepto las cantidades destinadas a la ampliación o mejora de los bienes, al constituir las mismas un mayor valor de adquisición cuya recuperación se efectúa a través de las correspondientes amortizaciones.

Límite máximo de deducción por los dos conceptos de gastos necesarios anteriores

• El importe total máximo a deducir por los intereses y demás gastos de financiación y por los gastos de conservación y reparación no podrá exceder, para cada bien o derecho, de la cuantía de los rendimientos íntegros obtenidos.

El exceso se podrá deducir en los cuatro años siguientes, sin que pueda exceder, conjuntamente con los gastos por estos mismos conceptos correspondientes a cada uno de estos años, de la cuantía de los rendimientos íntegros obtenidos en cada uno de los mismos, para cada bien o derecho.

• El importe pendiente de deducir de los ejercicios 2012, 2013, 2014 y 2015 se aplicará en la declaración de 2016 con prioridad a los importes que correspondan al propio ejercicio 2016 por estos mismos conceptos. La cuantía que proceda deducir se hará constar en la casilla 061 de la página 4 de la declaración.

Por su parte, el importe correspondiente al ejercicio 2016 que, por aplicación del límite máximo de deducción, no resulte aplicable en la declaración correspondiente en este ejercicio, se hará constar en la casilla 063 de la citada página 4 a efectos de su deducción en los cuatro ejercicios siguientes.

En el caso de que existan varios contratos de arrendamiento en el año sobre un mismo inmueble, el límite máximo de la cantidad a deducir por intereses y gastos de conservación y reparación debe computarse tomando en consideración las cantidades satisfechas en el año y los ingresos íntegros obtenidos en él, por lo que, para alguno de los contratos de arrendamiento, la cantidad deducida por intereses y gastos de conservación y reparación podría exceder de los ingresos obtenidos.

Otros gastos necesarios para la obtención de los rendimientos

Novedad declaración 2016: el modelo incluye nuevas casillas para desglosar los gastos deducibles para el cálculo del rendimiento de capital inmobiliario.

1. Tributos y recargos no estatales

Son deducibles los tributos y recargos no estatales, así como las tasas y recargos estatales, como por ejemplo, el IBI, las tasas por limpieza, recogida de basuras, alumbrado, etc., siempre que:

a) Incidan sobre los rendimientos computados o sobre los bienes o derechos productores de los mismos.

b) No tengan carácter sancionador.

2. Saldos de dudoso cobro

Son deducibles los saldos de dudoso cobro, siempre que esta circunstancia quede suficientemente justificada. Se entiende suficientemente justificada tal circunstancia:

a) Cuando el deudor se halle en situación de concurso.

b) Cuando entre el momento de la primera gestión de cobro realizada por el contribuyente y el de la finalización del período impositivo hubiese transcurrido más de seis meses, y no se hubiese producido una renovación de crédito.

Cuando un saldo dudoso fuese cobrado posteriormente a su deducción, se computará como ingreso en el ejercicio en que se produzca dicho cobro.

Cantidades destinadas a la amortización

Tienen la consideración de gastos deducibles las cantidades destinadas a la amortización del inmueble y de los demás bienes cedidos con el mismo, siempre que respondan a su depreciación efectiva.

Se considera que las amortizaciones cumplen el requisito de efectividad cuando no excedan de los porcentajes que a continuación se señalan:

Bienes inmuebles:

El resultado de aplicar el porcentaje del 3% sobre el mayor de los siguientes valores.

a) Coste de adquisición satisfecho, incluidos los gastos y tributos inherentes a la adquisición (notaría, registro, IVA no deducible, Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, gastos de agencia, etc.) sin incluir en el cómputo el valor del suelo. En las adquisiciones de inmuebles por herencia o donación, sólo tendrá la consideración de "coste de adquisición satisfecho" la parte de los gastos y tributos inherentes a la adquisición que corresponda a la construcción, así como la totalidad de las inversiones y mejoras efectuadas.

b) Valor catastral, excluido el valor del suelo.

Cuando no se conozca el valor del suelo, éste se calculará prorrateando el coste de adquisición satisfecho entre los valores catastrales del suelo y de la construcción de cada año reflejado en el correspondiente recibo del Impuesto sobre Bienes Inmuebles (IBI).

Bienes de naturaleza mobiliaria cedidos conjuntamente con el inmueble

Serán amortizables siempre que sean susceptibles de utilización por un período de tiempo superior a un año.

Se entenderá que la amortización anual deducible por cada uno de los bienes cedidos cumple el requisito de efectividad, cuando su importe no exceda del resultado de aplicar a sus respectivos costes de adquisición satisfechos los coeficientes de amortización que le corresponda de acuerdo con la tabla de amortizaciones simplificada aprobada por Orden de 27 de marzo de 1998. Dentro de esta tabla se recoge, entre otros, el siguiente coeficiente máximo de amortización: Instalaciones, mobiliario y enseres: 10%.

Derechos o facultades de uso o disfrute sobre bienes inmuebles

Serán amortizables siempre que su adquisición haya supuesto un coste para el contribuyente. En estos casos es preciso distinguir:

a) Si el derecho o facultad tiene plazo de duración determinado, la amortización anual deducible será la que resulte de dividir el coste de adquisición satisfecho entre el número de años de duración del mismo.

b) Si el derecho o facultad fuese vitalicio, la amortización computable será el resultado de aplicar el coeficiente del 3% sobre el coste de adquisición satisfecho.

En ambos casos, el importe de las amortizaciones no podrá superar la cuantía de los rendimientos íntegros derivados de cada derecho. Importante: en el supuesto de que el inmueble no hubiera estado arrendado durante todo el año, la amortización deducible, los intereses y demás gastos de financiación, los gastos en primas de seguros, etc., serán los que correspondan al número de días del año en que el inmueble ha estado arrendado.

Compensación para contratos de arrendamiento anteriores a 9 de mayo de 1985

En la determinación de los rendimientos del capital inmobiliario derivados de contratos de arrendamiento celebrados con anterioridad al 9 de mayo de 1985, que no disfruten del derecho a la revisión de renta del contrato, se incluirá adicionalmente como gasto deducible, mientras subsista esta situación y en concepto de compensación, la cantidad que corresponda a la amortización del inmueble.

Así pues, en estas situaciones, podrá computarse dos veces el gasto de amortización: una vez como gasto fiscalmente deducible conforme a las reglas de determinación del rendimiento neto derivado de inmuebles arrendados anteriormente comentadas, y otra vez, en concepto de compensación.

GASTOS NO DEDUCIBLES

No serán deducibles como gasto, entre otros:

- Los pagos efectuados por razón de siniestros ocurridos en los bienes inmuebles que den lugar a disminuciones en el valor del patrimonio del contribuyente.

- El importe de las mejoras efectuadas en los bienes inmuebles, sin perjuicio de la recuperación de su coste por vía de las amortizaciones.

CASO PRÁCTICO

NORMATIVA

Esta edición electrónica del Manual Práctico Renta y Patrimonio 2016 se ha cerrado el día 23 de marzo de 2017 en base a la normativa del Impuesto sobre la Renta de las Personas Físicas y del Impuesto sobre el Patrimonio publicada hasta dicha fecha con efectos para el ejercicio 2016. Cualquier modificación posterior en las normas de los citados Impuestos aplicables al mencionado ejercicio, deberá ser tenida en cuenta.

País Vasco: Las Instituciones vascas, en virtud de la Legislación vigente (Estatuto de Gernika y Concierto Económico), regulan y recaudan los impuestos en Euskadi. Así, las Juntas Generales de cada Territorio aprueban las normas tributarias mientras que las Diputaciones Forales se encargan de la gestión, liquidación, recaudación e inspección de los tributos.

Navarra: La Hacienda Tributaria de Navarra es un organismo autónomo de carácter administrativo, creado por Decreto Foral 352/1999, de 13 de septiembre, con personalidad jurídica propia y plena capacidad de obrar para el cumplimiento de sus fines, que, bajo la superior planificación, dirección y tutela del titular del Departamento de Economía y Hacienda, ejerce, conforme a la legislación vigente, las competencias atribuidas a dicho Departamento en la gestión, inspección y recaudación de los tributos e ingresos de derecho público cuya titularidad corresponde a la Comunidad Foral.